4 شاخص مهم و کاربردی مالی و اقتصادی در "توجیه اقتصادی طرح ها" که دردانشگاه به شماآموزش نمی دهند.

ویرایش مقاله در تاریخ : 1399/4/1

انتخاب و اولویت بندی پروژه ها با شاخص های مالی و اقتصادی انجام می شوند. تجزیه و تحلیل هزینه و سود شامل شناسایی هزینه های مختلف یک پروژه و مقایسه آن با منافع آن است. تکنیک های اصلی تجزیه و تحلیل هزینه- سود عبارتند از

1. ارزش خالص فعلی (Net Present Value)

2. نرخ بازگشت سرمايه (Rate of Return)

3.تحلیل هزینه/ فایده B / C (شاخص سودآوری)

4. دوره بازگشت سرمایه (Payback Period)

این چهار شاخص اقتصادی را می توان با تکنیک های ارزش خالص فعلی و جریانی از درآمدها و هزینه ها استفاده کرد.

روش تجزيه و تحليل داده ها و اطلاعات

ارزیابی مالی و اقتصادی طرح ها بر مبنای هزینه ها، درآمدها و زمان (عمر پروژه) صورت می گیرد. اولین مرحله ارزیابی مالی و اقتصادی طرح ها تشکیل جدول جریان نقدی (Cash Flow) پروژه است.

جريان وجوه نقدی طرح (Cash Flow of A Project)

منظور از جريان وجوه نقدي يك طرح، در حقيقت كليه عايدي ها (منافع) و هزينه هايي است كه در طول عمر طرح در سال-هاي مختلف برآورد مي شود. جريان اوليه (Initial Flow) جريان عملياتي (Operation flow) و جريان نهائي (Terminal flow). منظور از جريان اوليه در حقيقت جريان پولي است كه قبل از شروع بهره برداري طرح (دوره ساخت) صورت ميگيرد. با توجه به اينكه اين نوع جريان معمولاً نوعي هزينه مي باشد لذا در ارزيابي طرح هاي اقتصادي علامت ارقام مربوط به جريان اوليه را منفي در نظر مي گيرند. منظور از جريان عملياتي در واقع كليه وجوهي است كه در ارتباط با طرح در طول سال هاي بهره برداري قابل پيش بيني است.

برآورد هزينهها و درآمدهاي طرح به قيمت جاري (Current Price):

محاسبات هزينهها و درآمدها در تحليل اقتصادي طرحها، گام اول را تشکيل ميدهد که اين محاسبات، ارقام هزينهاي و درآمدي به قيمت جاري را در بر ميگيرند. لذا با توجه به زمان وقوع، هزينه فرصت سرمايه، تورم و ساير ملاحظات، اين ارقام بايد با توجه به جدول زمانبندي طرح واقعي شوند. در ادامه نيز ميتوان با استناد به يافتههاي تحليل اقتصادي، صورت حساب سود و زيان سالانه طرح را تهيه کرد و سرمايه مورد نياز آنرا مشخص ساخت.

همانگونه که گفته شد، گام اول در تحليل اقتصادي طرح، برآورد هزينه و درآمد طرح به قيمت جاري است. در اينجا مقصود از قيمت جاري آن است که فرض شود که تمامي مراحل طرح در يک مقطع زماني حاضر آغاز شده و به پايان رسيده است. بر اين اساس درآمدها و هزينهها به قيمتهاي سال جاری برآورد و اين ارقام در قسمت ارزيابي درآمدها و هزينههاي واقعي طرح، با اتکا به جدول زمانبندي طرح و نرخ تنزیل، واقعي ميشود.

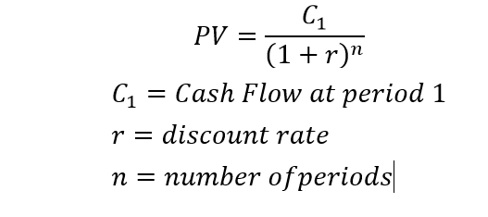

ارزش حال هزينهها و درآمدهاي طرح (Present value)

از آنجايي كه تمامي هزينهها و درآمدهاي طرح در يك زمان واحد تحقق نمييابند، علي القاعده نميتوان محاسبات هزينه و درآمد صورت گرفته به قيمت سال جاری را معيار عمل قرار داد؛ چرا كه با توجه به تغييرات سطح عمومي قيمتها در طول اين سالها، ميبايد تاثيرات تورم. کاهش ارزش پول را در محاسبات وارد كرد.

بدين منظور براي تبديل هزينهها و درآمدها به قيمت واقعي، در اقتصاد از يك شيوه مرسوم، تحت نام «شيوه ارزش حال» استفاده ميگردد. بر اين پايه با توجه به جدول زمانبندي طرح، بايد برآورد واقعياي از هزينهها و درآمدها با لحاظ کردن نرخ تورم داشت.

در اين ارتباط، ويژگي روش ارزش حال آن است که درآمد خالص طرح در سالهاي آينده (دوره عمر طرح) را به کمک نرخ تنزیل، به ارزش فعلي تبديل ميكند. در صورتي که Ci جریان نقدی سال i ام و r نرخ تنزیل باشد، ارزش حال Present Value در زمان حاضر از طريق فرمول ذيل محاسبه ميگردد:

براي به دست آوردن، هزينه و درآمد واقعي و سرمايه مورد نياز آن در هر سال، بايد دو اقدام صورت داد. بر اساس اين دو اقدام، جدول زير تهيه شده است كه اين جدول مراحل محاسبات را نشان ميدهد. اين اقدامات عبارتند از:

- اولاً: بايد به کمک فرمول ارزش فعلی، نرخ تنزیل را بر هزينهها با توجه به سال وقوع اعمال كرد تا هزينه واقعي يا ارزش فعلی هزينهها حاصل شود.

- ثانياً: درآمدها نيز با توجه به نرخ نزیل و سال وقوع آن بايد کاهش يابد تا درآمدهاي واقعي يا ارزش فعلی درآمدها حاصل گردد.

برای اطلاعات بیشتر بیشتر مطالب زیرا مطالعه بفرمایید:

تعاریف برخی از واژگان مربوط به اقتصاد مهندسی

ارزیابی اقتصادی در یک طرح توجیهی جهت سرمایه گذاری

نرخ تنزيل يا حداقل نرخ بازدهی مورد انتظار (MARR)

از آنجايي كه هزينه هاي يك پروژه در طي سال هاي مختلف انجام مي شود و درآمدهاي آن نيز در طي سالهاي مختلف محقق مي شود، اختلاف زماني بين هزينه ها و درآمدها بوجود مي آيد و اين اختلاف، زماني باعث مي شود كه ارزش واقعي هر ريال هزينه انجام شده (يا درآمد بدست آمده) در دو سال مختلف با هم اختلاف داشته باشد. اگر يك سال خاص به عنوان سال مبنا در نظر گرفته شود، نرخ تنزيل يا حداقل نرخ بازدهي مورد انتظار در واقع نرخي است كه با استفاده از آن مي توان ارزش واقعي هزينه هاي انجام شده و يا درآمدهاي بدست آمده در سال هاي مختلف را در آن سال مبنا محاسبه كرد.

محاسبه شاخص های اقتصادی و مالی برای تصميمگيري:

پس از محاسبه درآمدها و هزينههاي طرح در اين قسمت با استفاده از تكنيكهاي تصميمگيري به بررسي توجيه اقتصادي طرح خواهيم پرداخت:

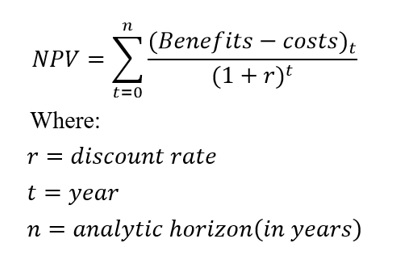

1. روش ارزش خالص فعلی (Net Present Value):

روش ارزش فعلي يكي از مهمترين و در عين حال سادهترين تكنيكهاي ارزيابي طرحهاي اقتصادي است و اين روش زيربناي كاربرد تكنيكهاي ديگر است. محاسبه ارزش فعلي يك فرآيند مالي، تبديل ارزش آيندة كليه دريافتها و پرداختها به ارزش فعلي در زمان حال يا مبدأ پروژه است.

در صورتي كه با نرخ i درصد، ارزش خالص فعلی محاسبه شده، رقم مثبت (NPV>0) باشد طرح سودآور بوده، زيرا ارزش فعلي هزينهها كمتر از ارزش فعلي درآمد بوده است و در صورتي که ارزش خالص فعلی محاسبه شده رقم منفي (NPV<0) باشد طرح فاقد توجيه اقتصادي است و مشخص كننده اين حقيقت است كه ارزش فعلي هزينهها بيش از ارزش فعلي درآمدها ميباشد. اگر NPV=0 باشد پروژه اقتصادي است، زيرا حداقل نرخ جذب كننده براي سرمايهگذاري تأمين گشته است.

با توجه به آنچه گفته شد، ارزش خالص فعلی (NPV) از طريق فرمول ذيل محاسبه ميگردد :

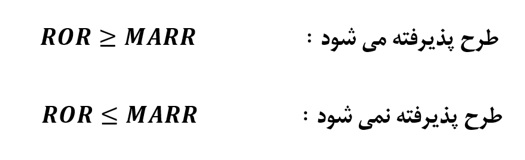

2. نرخ بازگشت سرمايه (Rate of Return):

يكي از روشهايي كه امروزه در تعيين و انتخاب اقتصاديترين پروژهها متداول ميباشد روش نرخ بازگشت سرمايه است. در اين روش ضابطة قبول يا رد يك پروژه، بر اساس معياري (نرخي) به نام بازگشت سرمايه است. در حقيقت تعادل درآمدها و هزينهها، تحت اين نرخ امكانپذير است (البته نه هميشه با يك نرخ) و آن نرخ (يا نرخها) نرخ بازگشت سرمايه ميباشد. نرخ بازگشت سرمايه از تساوي قرار دادن ارزش فعلي درآمدها و هزينهها حاصل ميشود. اين تساوي تنها تحت يك نرخ امكانپذير است و آن، نرخ بازگشت سرمايه است.

در صورتي كه نرخ بازگشت سرمايه (ROR) از حداقل نرخ جذبكننده (MARR) كوچكتر باشد طرح پذيرفته نميشود و در صورتي نرخ بازگشت سرمايه (ROR) بزرگتر يا مساوي حداقل نرخ جذبكننده (MARR) باشد طرح داراي توجيه اقتصادي بوده و پذيرفته ميشود.

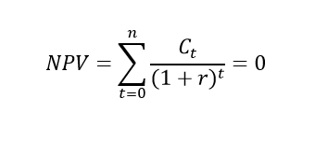

نرخ بازگشت سرمايه، ROR نرخ تنزيلي است كه در آن نرخ، ارزش فعلي عايدي ها (منافع) يك پروژه برابر با ارزش فعلي هزينه هاي آن است. به عبارت ديگر نرخ بازگشت سرمايه (ROR) نرخي است كه در آن ارزش خالص فعلی طرح (NPV) صفر است. در واقع ROR يك طرح، نرخ سودي است كه يك سرمايه گذار از سرمايهگذاري در انجام آن طرح بدست مي آورد. اين نرخ حداكثر نرخ بازدهي است كه طرح مي تواند به منابع مالي سرمايه گذاري شده بپردازد. در اين روش اگر نرخ بازگشت سرمايه بدست آمده بيشتر يا مساوي «حداقل نرخ سود قابل قبول سرمايه گذاري» باشد. طرح انتخاب مي گردد. هنگام مقايسه طرح هاي سرمايه گذاري نيز، طرحي انتخاب مي گردد كه علاوه بر شرط بيشتر بودن نرخ بازدهياش از نرخ بهره بازار يا هر نرخ قابل قبول ديگر، داراي بيشترين نرخ بازگشت سرمايه در ميان طرحهاي رقيب نيز باشد.

با توجه به اینکه مجموعه ای از دوتایی (زمان ، پول) در یک پروژه درگیر هستند ، نرخ بازگشت سرمايه تابعی از ارزش فعلی است. نرخ تنزیلی که در آن ارزش خاص فعلی برابر با صفر باشد، نرخ بازده داخلی است.

براي محاسبه اين نرخ از رابطه زير استفاده ميگردد:

در آن r نرخ بازگشت سرمایه ، t سال، Ct خالص جریان نقدی در سال t است.

3. تحليل هزينه- فايده

مباني نظري تحليل هزينه- فايده

با وجودي كه “ارزيابي طرح هاي اقتصادي” يا “اقتصاد مهندسي” رابطه بسيار نزديك با اقتصاد خرد متعارف دارد، اما بايد گفت كه خود داراي تاريخچه و مشخصات مستقل مي باشد. ارزيابي اقتصادي طرح ها اول بار توسط ژوليوس دوپويي فرانسوي در سال 1884 مطرح گرديد ولي استفاده عملي از تحليل هزينه– فايده با ارزيابي طرحهاي مربوط به توسعه منابع آب آمريكا در سال 1930 شروع شده است (پاكزاد، فريبرز، ارزشيابي طرحهاي صنعتي ص 25). علي رغم ارتباط نزديكي كه اين تحليل با علم اقتصاد دارد، اين فن بيشتر توسط مهندسان پايهگذاري شده است. براي معرفي مباني نظري تحليل هزينه– فايده در اين قسمت، به برخي مفاهيم مهم در تحليل هزينه– فايده اشاره مي شود.

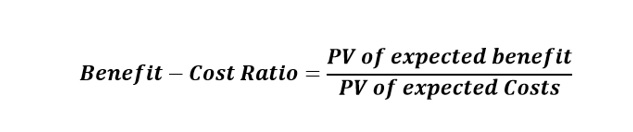

محاسبه شاخص سودآوری )نسبت فایده به هزینه (B/C))

یکی دیگر از شاخص های اقتصادی ارزیابی طرح ها، نسبت منافع به مخارج یا سود به هزینه (B/C) است. این نسبت برابر با حاصل تقسیم ارزش فعلی منافع طرح بر ارزش فعلی هزینه های آن است. چنانچه این نسبت بزرگتر از یک باشد به معنی اقتصادی بودن طرح بوده و کوچکتر از یک بودن آن نیز به معنی غیر اقتصادی بودن طرح است.

چنانچه این نسبت بزرگتر از 1 باشد ، به معنی آن است که NPV بزرگتر از 0 است.

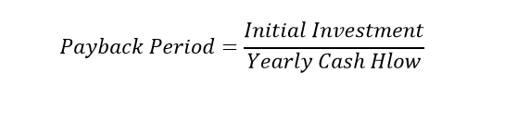

4. دوره بازگشت سرمایه

یکی از شاخص های مالی جهت ارزیابی طرح های اقتصادی ، شاخص دوره بازگشت سرمایه است. این شاخص نشان می دهد چه مدت طول می کشد تا سرمایه گذاری های انجام شده توسط درآمدها جبران شود. هر چه دوره بازگشت سرمایه کمتر باشد، طرح زودتر به سوددهی می رسد.

در صورت نیاز به سفارش تدوین طرح توجیهی با کارشناسان موسسه سپینود شرق تماس بگیرید :02126358608

تهیه شده در گروه تولید محتوی سپینود شرق

کلیه حقوق این وبسایت متعلق به موسسه سپینود شرق می باشد.

.jpg)

چیست؟.jpg)

اکبرچقاکبودی 12 آذر 1398 - 2:42

مشاوره جهت احداث کارخانه تراکتورسازی درکرمانشاه نیاز است