در دهه گذشته، دپارتمان های مالی هزینهها را در حدود 30 درصد کاهش دادند. تمرکز این دپارتمانها در دهه آینده دستیابی به سطوح بالاتری از اثربخشی است.

ما عملکرد مالی صدها شرکت را تحلیل کردهایم تا درک کنیم چگونه هزینه و اثربخشی در طی ده سال گذشته تکاملیافته است. پس از کنترل تفاوتها در بخش، مقیاس، و تاثیرات جغرافیایی، یافتههای متعددی پدیدار شدند:

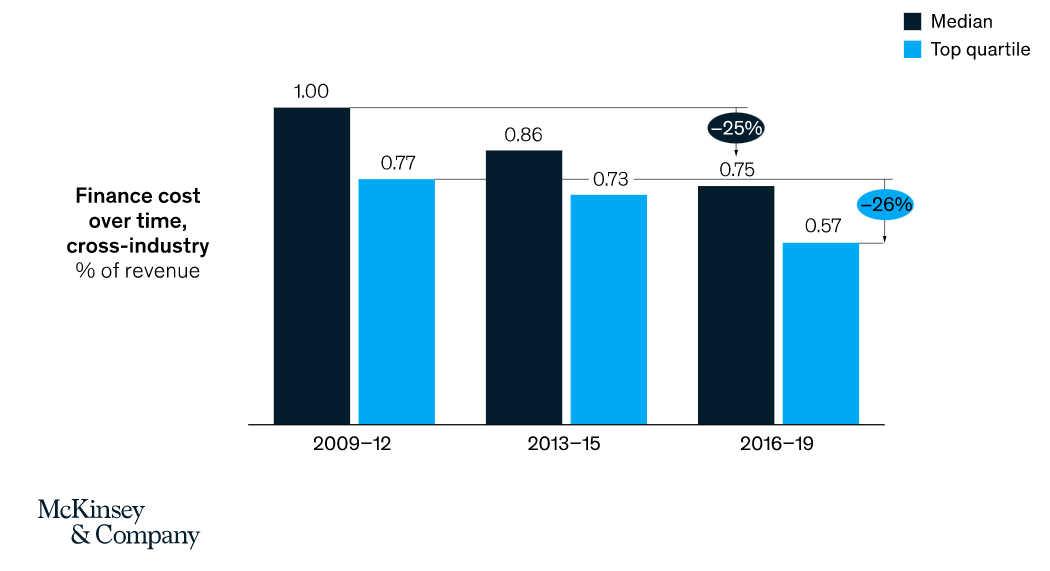

- سازمانهای مالی به طور متوسط 29 درصد هزینههای خود را کاهش دادهاند.

- کارآمدترین دپارتمانهای مالی (رهبران مالی پیشرو) با کارفرماهای متوسط به بهبود هزینه مشابهی در سطوح مختلف دست یافتند. عملکردی تحسینبراگیز که نشان میدهد رهبران مالی از پایه هزینه پایینتری شروع کردند.

- دپارتمانهای مالی پیشرو 19 درصد بیشتر از دپارتمانهای معمولی برای فعالیتهای ارزش افزوده (در مقابل فعالیتهای دارای تراکنشهای مالی) زمان صرف کردهاند.

حال پرسش این جا است که شرکتها برای پیوستن به رهبران مالی و بهبود روند خود قادر به انجام چه کارهای متفاوتی هستند؟ این تحقیق به چهار الزام اشاره میکند. اولین الزام ایجاد یک تور و شبکه گستردهتر برای فرصتهای بهرهوری جدید است. فرصتهایی کارآمد که فراتر از فعالیتهای معاملاتی است که مدت طولانی در مرکز توجه بوده است.

هدف دوم تقویت نقش مالی در مدیریت دادهها، اعم از ادغام، سادهسازی یا کنترل جریان اطلاعاتی است که در سراسر سازمان جریان دارد.

هدف سوم تصمیمگیری از طریق پذیرش گسترده تکنیکهای تجسم دادهها، تجزیه و تحلیل پیشرفته، و روشهای تشخیص انحراف و سوگیریها (Bias) است. در نهایت، گام پایانی استفاده از مدلهای عملیاتی مالی است تا مهارتها و قابلیتهای جدیدی پرورش پیدا کند.

این گامها شرکتها را قادر میسازد تا به نخبگان این حوزه ملحق شوند؛ در حالی که هزینههای حسابرسی را با درصد دو رقمی کاهش میدهند، کیفیت دادهها را بهبود داده و تلاشهای بیهوده برای پاکسازی دادهها را کاهش میدهند، تیمهای مالی را ارتقا میدهند و سازمان را قادر میسازند تا تصمیمات بهتری اتخاذ کنند.

یک دهه افزایش کارایی

در حالی که میزان بهبود عملکرد مالی در بخشهای مختلف در طول دوره ده ساله از 15 تا 35 درصد متفاوت بوده است، کاهش هزینه دپارتمانهای امور مالی در صنایع مختلف ثابت بوده است. این موضوع در شکل ذیل قابل مشاهده است.

شکل1- کاهش هزینه دپارتمانهای مالی طی 10 سال گذشته

با این حال، مهمتر از این موضوه، دستاوردهای رهبران مالی است که با وجود آن که از نقطه پایینتری آغاز کردهاند به نرخ بهبود بالاتری (۲۶ درصد در مقابل ۲۵ درصد) رسیدهاند. این نتیجه، نشاندهنده ارزش تداوم تمرکز بر بهرهوری عملکرد بدون درنظرگرفتن دستاوردهای قبلی است.

رهبران مالی با صرف بخش بیشتری از زمان خود بر روی فعالیتهای ارزش افزوده، مانند برنامهریزی و تحلیل مالی (FP&A)، برنامهریزی استراتژیک، خزانهداری، مدیریت ریسک عملیاتی و تنظیم سیاست، عملکرد خود را متمایزتر میکنند. رهبران مالی امروزی نسبت به شرکتهای معمولی در 10 سال گذشته، 19 درصد بیشتر از سهم کارکنان و سرمایه خود را صرف فعالتهای ارزش افزوده میکنند که در شکل 2 قابل مشاهده است. این اولویتبندی، رهبران مالی را قادر میسازد تا قابلیتهای عمیقتری در زمینههای ارزش افزوده ایجاد کنند و این موضوع یک حلقه بازخورد مثبت ایجاد کند که میتواند به مزایای بیشتری در آینده منجر شود.

شکل2- نسبت کل زمان – مالی صرف شده برای فعالیت های ارزش افزوده

دپارتمانهای مالی آینده

دستیابی به مرز بعدی در کارایی و اثربخشی مالی احتمالاً مستلزم تغییر تفکرات مدیران مالی نسبت به اولویتهای گذشته است. چهار حرکت بهویژه برای ارائه بینش زمانی بهتر، به حداقل رساندن خطای انسانی و سوگیریها، و افزایش سرعت در جریانهای کاری و تصمیمگیری، حیاتی هستند.

الزام 1- نگاهی فراتر از فعالیتهای معاملاتی داشته باشید

بسیاری از سازمانهای پیشرو به طور قابلتوجهی کارایی را در عملکردهای تراکنش (به میزان 39 درصد یا بیشتر) از جمله حوزههایی مانند حسابهای پرداختنی، حسابهای دریافتنی و سایر حوزههای اصلی حسابداری افزایش دادهاند. در حالی که بیشتر شرکتها فضایی برای بهبود بیشتر دارند، تلاشهای بعدی برای بهرهوری تقریباً تقریباً بهطور اجتنابناپذیر بازدهی را نشان خواهند داد زیرا پایه هزینه این فعالیتها همچنان در حال کاهش است.

در مقابل، تحقیقات ما بهبودهای کارایی کمتری را در حوزههای استراتژیکتر مالی، مانند برنامهریزی و تحلیل مالی، بهینهسازی ساختار سرمایه، برنامهریزی مالیاتی، کنترلکننده، حسابرسی داخلی و مدیریت ریسک مالی مشاهده نمود. به نظر میرسد که این احتمال تغییر خواهد کرد.

با پیشرفت در توان محاسباتی، یادگیری ماشین و هوش مصنوعی (AI) را میتوان به طور فزایندهای برای کارهای پیچیده اعمال کرد و در نتیجه از طریق اتوماسیون فرآیند روباتیک (RPA) و تکنولوژیهای مشابهی که برای خودکار کردن فعالیتهای معاملاتی به کار میروند، به کار برد. در حال حاضر یک تولیدکننده با فناوری پیشرفته میتواند از الگوریتمها و تجزیه و تحلیلهای یادگیری ماشینی برای نظارت بر ریسک های مالی و تداوم تجاری استفاده کند. این فناوریها به حسابرسها اجازه دادهاند تا بر واحدهایی که بیشترین خطر را دارند تمرکز کنند و زمان مورد نیاز کارکنان برای تکمیل هر حسابرسی را کاهش دهند. در نتیجه، سازندهها هزینه کل ممیزی داخلی را بین 15 تا 20 درصد کاهش دادهاند.

به همین ترتیب، یک شرکت جهانی کالاهای بستهبندی از تولید زبان طبیعی (NLG) برای ارائه پیش نویس اولیه بحث و تحلیل مدیریت برای بررسی عملیاتی ماهانه خود استفاده میکرد. این فناوری دادههای ساختار یافته را به اطلاعات مالی معنادار تبدیل میکند که بینشها را خلاصه و ترکیب میکند. خودکارسازی بخشهایی از گزارشها، زمان کارکنان مالی بسیار ماهر را آزاد کرد و به آنها فرصت بیشتری برای حل خطرات و پیگیری فرصتها داد.

ظهور کلان داده تقاضا برای افراد دارای مهارت های تحلیلی مانند دانشمندان داده و مهندسین یادگیری ماشین را افزایش داده است. در حالی که تقاضا همچنان از عرضه پیشی میگیرد، افزایش استعدادها در نتیجه دستمزدهای بالاتر، ارتقای برنامههای درسی علوم کامپیوتر دانشگاهها، افزایش دسترسی به منابع آنلاین رایگان هوش مصنوعی و سرمایهگذاریهای بخش خصوصی در آموزش در حال افزایش است.

تجمیع فرآیندهای پیشرفته و نیروی کار ماهر، محیطی را برای فعالسازی کارایی در حوزههای ارزش افزوده مالی ایجاد میکنند. برای پیگیری این امر ضروری، مدیران مالی میتوانند:

- تمرکز را از اتوماسیون پایین رده به اتوماسیون پیشرفته تغییر دهند. چند شرکت پیشرو به جای تمرکز صرف روی رویکردهای اتوماسیون موج اول و بالغ مانند RPA، از یادگیری ماشین و فناوریهای پیشرفته مشابه در موج دوم اتوماسیون در تخصیص سرمایه، برنامهریزی مالی و حسابرسی استفاده میکنند. با این حال، پیچیدگی این فناوری ها را نباید دست کم گرفت. چندین شرکت در استفاده از هوش مصنوعی دچار مشکل شدهاند. بسیار مهم است که مدیران مالی سرمایه گذاری کافی در اجرای آزمایشی این فناوریها برای شناسایی موارد استفاده صحیح انجام دهند و در صورت شکست آزمایشهای اولیه، آماده تغییر جهت باشند.

- از زمان صرف شده کارکنان برای فعالیت های ارزش افزوده بهتر استفاده کنند. زمان کارکنان امور مالی ارزشمند است و باید به بهترین وجه به تحلیلهایی اختصاص یابد که عملکرد واقعی کسب و کار را هدایت میکنند. رهبران میتوانند با یاری و تضمین تحقق درخواستها برای اطلاعات بیشتر برای بهبود عملکردهای کسبوکار به تیمهای خود کمک کنند. مدیران ارشد مالی همچنین میتوانند دستورالعمل های خاصی را در مورد محل سپری کردن وقت کارکنان مالی تعیین کنند. برای مثال، به جای انجام تحلیلهای واکنشی دادههای تاریخی برای توضیح عملکرد گذشته، دستورالعملی را در نظر بگیرند که حداقل ۸۰ درصد از تحلیلها بر تجویز عملکرد در دورههای آتی تمرکز دارند.

- در زمینه هوش مصنوعی و فناوریهای یادگیری ماشینی، با شرکتهای گستردهتر هماهنگ شوند. چشمانداز فنی در چند سال گذشته تغییر کرده است، به طوری که محبوبیت برخی از پلتفرمها افزایش یافته در حالی که برخی دیگر کاربران خود را از دست دادهاند. داشتن یک استراتژی در سطح سازمانی در مورد اینکه کدام یک از فناوریهای بیشمار به کار گرفته شود، نه تنها امکان سرمایهگذاری متمرکزتر را فراهم میکند، بلکه باعث تشویق در گسترش همکاری میان امور مالی و سایر عملکردها میشود.

- کارکنان را در نقشهای حیاتی با سطح لازم تجربه، طرز فکر رهبری و اختیار برای تأثیرگذاری بر تجارت تجهیز کنند. در حالی که پیگیری کارآیی هزینه یک الزام ثابت است، با این وجود کارکنان اگر میخواهند نقش خود را به عنوان مشاور و وزنه تعادل مدیران ارشد در هدایت مسیر مالی کسب و کار با موفقیت ایفا کنند، نیاز به ایجاد قابلیت مستمر دارند. توسعه مهارتها بهویژه برای آن دسته از کارکنانی که در نقشهای برنامهریزی و تحلیل مالی ارشد و نقشهای شریک تجاری در امور مالی هستند، مهم است، همانطور با جزئیات بیشتر در الزامات 3 و 4 مطرح گردیده است.

منبع : McKinsey

.jpg)