روش تامین مالی پروژه ای، میزان واقعی وامی را که میتوان برای پروژه گرفت را افزایش میدهد. تامین مالی پروژهای (بدون تعهد) که به وسیله شرکت پروژه انجام می شود

1- قدرت اهرمی بالا

یکی از دلایل اصلی استفاده از تامین مالی پروژه ای این است که سرمایه گذاری در پروژه هایی مانند تولید نیرو یا راه سازی، باید به صورت بلندمدت باشد، در حالی که به طور ذاتی بازگشت سرمایه زیادی فراهم نمی کنند. خاصیت اهرمی وام باعث می شود که بازگشت سرمایه برای سرمایه گذار (IRR بالاتر) بهبود یابد.

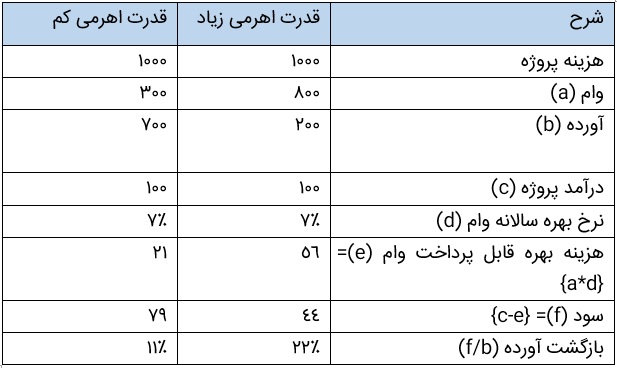

جدول زیر در قالب یک مثال ساده شده (با فرض درآمد در یک سال و عدم احتساب ارزش زمانی پول) تاثیر مثبت استفاده از قدرت اهرمی وام را بر بازگشت سرمایه نشان می دهد. دو حالت وام، یکی با قدرت اهرمی کم و دیگری با قدرت اهرمی زیاد برای گزینه سرمایه گذاری 1000 واحدی با درآمد 100 واحدی در این جدول نشان داده شده است. در حالت وام با قدرت اهرمی کم، 30 درصد از سرمایه گذاری با وام تامین شده است و بازگشت آورده 11 درصد است. از طرف دیگر، در حالت وام با قدرت اهرمی زیاد، 80درصد ازسرمایه گذاری با وام تامین شده است و نرخ بازگشت آورده علی رغم افزایش هزینه وام 22 درصد است.

همانطور که در جدول بالا مشاهده شد، تامین مالی پروژهای از این اصل بهره میگیرد که هزینه تامین سرمایه از طریق استقراض، کمتر از هزینه فرصت آورده است، چراکه وام دهندگان حاضر به پذیرش نرخ بازگشت کمتری (به خاطر ریسک کمتر آنها) نسبت به سهامداران (آورندگان آورده) هستند.

2- فواید مالیاتی

عامل دیگری که میتواند خاصیت اهرمی وام را جذابتر کند، این مطلب است که هزینه وام از درآمد کسر میشود و به اصطلاح Tax Deductible است، در حالی که در مورد سود صاحبان سهام این طور نیست. این امر موجب میگردد در حالت سرمایهگذاری از طریق استقراض بیشتر، سهم کمتری از درآمد پروژه بابت مالیات پرداخته شود و بنابراین موجب برتری گزینههای با قدرت اهرمی بیشتر میگردد.

3- تامین مالی خارج از ترازنامه

چنانچه لازم باشد سرمایهگذار وام گرفته و آن را به پروژه تزریق نماید، این موضوع به طور واضح در ترازنامه سرمایهگذار نمایان میشود. اما ساختار تامین مالی پروژهای، میتواند اجازه دهد که سرمایهگذار، وام را در ترازنامه خود وارد نکند، البته معمولاً تنها زمانی این امکان وجود دارد که سرمایهگذار، سهام کمی در پروژه داشته باشد (زمانی که مالکیت پروژه به صورت مشارکت مدنی باشد). نگاه داشتن وام در خارج ترازنامه، گاهی اوقات برای موقعیت شرکت در بازارهای مالی سودمند است، ولی سهامداران وام دهندگان به شرکت، باید ریسک های فعالیت های خارج از ترازنامه ای را در نظر داشته باشند. این ریسکها معمولاً در بخش ملاحظات، مربوط به صورتهای مالی رسمی منتشر شده شرکتها بیان میشود، حتی اگر در اعداد ترازنامه دخالت داده نشوند. بنابراین روش تامین مالی پروژه ای نباید تنها به دلیل نگاه داشتن وام در خارج از ترازنامه سرمایهگذار به کار گرفته شود.

4- ظرفیت استقراض

روش تامین مالی پروژه ای، میزان واقعی وامی را که میتوان برای پروژه گرفت را افزایش میدهد. تامین مالی پروژهای (بدون تعهد) که به وسیله شرکت پروژه انجام می شود، به طور معمول در مقابل خطوط اعتباری شرکت در نظر گرفته نمی شود (بنابراین از این نظر می تواند خارج از ترازنامه باشد). لذا این امر می تواند ظرفیت وام گیری کلی سرمایه گذار را افزایش داده، توانایی شرکت را برای عهده دار شدن همزمان چندین پروژه بزرگ را بالا ببرد.

5- محدودیت ریسک

سرمایه گذار در پروژه ای که منابع مالی آن را از طریق تامین مالی پروژه ای به دست می آورد، معمولاً تضمین برای بازپرداخت وام به وام دهنده نداده و بنابراین ریسک، تنها به ریسک مربوط به آورده سهامداران محدود می شود.

6- تسهیم ریسک/ مشارکت های مدنی

ممکن است پروژه ای برای یک سرمایه گذار بسیار سنگین بوده و بنابراین ترجیح داده شود که دیگران نیز وارد شده و ریسک در قالب مشارکت مدنی تقسیم شود. این کار باعث می شود که ریسک ها بین سرمایه گذاران توزیع شود. و نیز به دلیل این که هیچ تعهدی برای بازگشت سرمایه ی وارد شده به پروژه توسط تامین کنندگان آورده وجود ندارد، میزان ریسک هریک از سرمایه گذاران محدودا می شود.

7- تامین مالی بلندمدت

وام های تامین مالی پروژه ای، معمولاً بلندمدت تر از تامین مالی شرکتی هستند. تامین مالی بلندمدت در صورتی ضروری است که هزینه سرمایه گذاری پروژه بالا بوده و نتوان در یک دوره کوتاه آن را پوشش داد.

مراحل بهره گیری از این روش:

1- توسعه پروژه (در بخش دولتی)

• تعریف پروژه

• تعیین استراتژی های کلان مانند شیوه تامین مالی

• امکان سنجی مقدماتی

• تعیین مدیر پروژه و سازمان دهی لازم

• اخذ مجوزات دولتی لازم

2- آماده سازی مدارک مناقصه (توسط دولت)

• تدوین فرآیند انجام کار

• تعیین معیارهای صلاحیت مناقصه گران

• تدوین توافقنامه پروژه

• تهیه مدارک مناقصه

3- تهیه پیشنهاد توسط سرمایهگذاران

• سازماندهی کنسرسیوم / ساختار شرکت سرمایهگذار در پروژه

• بررسی امکان سنجی پروژه

• بررسی زمینههای همکاری ممکن

• ارائه پیشنهاد

4- انتخاب (گزینش)

• ارزیابی پیشنهادات

• انجام مذاکرات لازم

• واگذاری پروژه

5- فراهم سازی چارچوب اجرایی مورد نیاز

• سازماندهی شرکت پروژه

• تامین منابع مالی از طریق آورده

• قراردادهای وام

• برنامه ریزی تامین مالی پروژه

• تهیه مدارک و اسناد مربوطه

• قرارداد احداث

• قرارداد خرید خدمات

• قرارداد خرید حداقل مقدار محصول پروژه به قیمت توافقی

• قرارداد بیمه

• توافقنامه بهره برداری و نگهداری

6- اجرا

• احداث تاسیسات و نصب تجهیزات

• آزمایش

• تایید

• انتقال تکنولوژی و ایجاد قابلیت های جدید

• ارزیابی

7- بهره برداری

• بهره برداری و نگهداری تاسیسات (طول مدت زمان قراردادی)

• بازرسی

• آموزش

• انتقال تکنولوژی و ایجاد قابلیتهای جدید

8- انتقال

• فرایند انتقال تاسیسات به دولت در پایان قرارداد

منبع: جزوه تامین مالی پروژه ها

مدرس: دکتر داوود جمالی -1394

.jpg)

.jpg)